Découvrez les marques et les technologies de nos unités commerciales Henkel Adhesive Technologies et Henkel Consumer Brands.

15 nov. 2018 Düsseldorf / Allemagne

Henkel enregistre une bonne performance au troisième trimestre

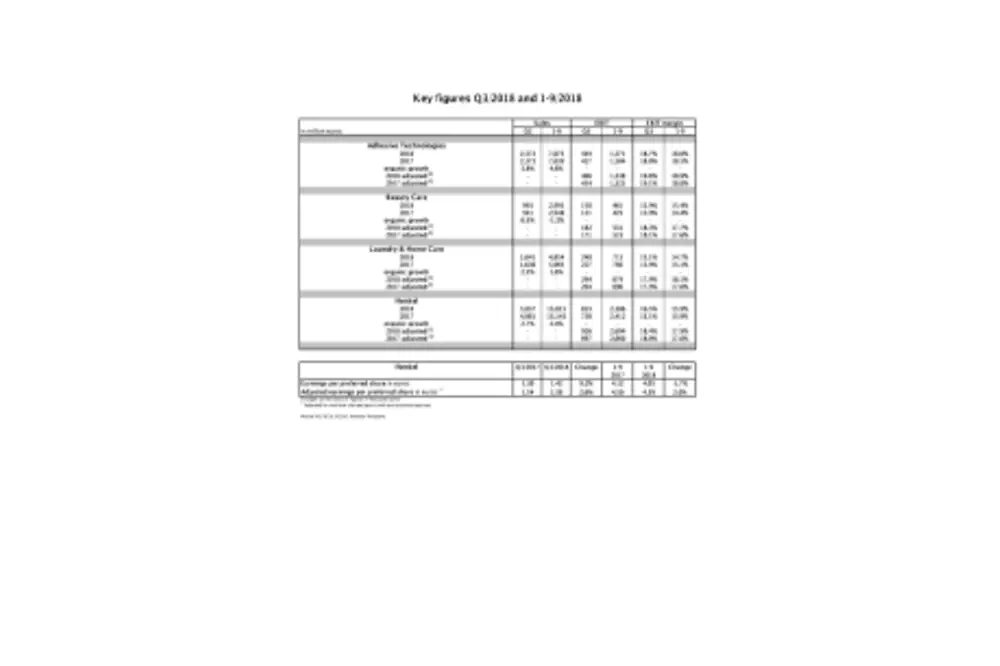

- Croissance des ventes à 5 037 millions d'EUR, croissance organique de 2,7 %

- Amélioration de l’EBIT* : +3,3 % à 926 millions d’EUR

- Poursuite de l’amélioration de la marge EBIT* : +40 points de base à 18,4 %

- Croissance du résultat par action préférentielle (EPS)* : +2,6 % à 1,58 EUR

« Henkel enregistre une bonne performance au troisième trimestre. Dans un environnement de marché toujours difficile - turbulences sur les marchés des changes, hausse des prix des matières premières, nous continuons d’augmenter nos ventes, nos bénéfices et notre rentabilité. Nos trois secteurs d'activité ont contribué à cette évolution positive », déclare Hans Van Bylen, Président du Comité de direction de Henkel. « La bonne croissance organique des ventes a principalement été portée par le secteur d’activité Adhesive Technologies. Les ventes ont également progressé organiquement dans les secteurs des biens de grande consommation. »

« Au cours des neuf premiers mois de 2018, nous avons dû faire face à un contexte économique difficile. En raison d’effets de change défavorables, le chiffre d’affaires du Groupe a baissé de plus de 900 millions d’euros pendant cette période. Malgré cela, nous avons continué à assurer une croissance rentable. Nous sommes engagés à poursuivre la mise en œuvre de nos priorités stratégiques », ajoute Hans Van Bylen.

Perspectives pour 2018 confirmées

Henkel confirme ses perspectives pour l’exercice 2018. L’entreprise continue de s’attendre à une croissance organique des ventes comprise entre 2 et 4 % au niveau du Groupe. Henkel confirme ses attentes concernant la croissance organique des ventes du secteur d’activité Adhesive Technologies : elle devrait être de 4 à 5 %. Pour le secteur d'activité Beauty Care, Henkel confirme ses attentes : une croissance organique positive, comprise entre 0 et 2 %. Dans le secteur d’activité Laundry & Home Care, la croissance devrait rester comprise entre 2 et 4 %.

En ce qui concerne la rentabilité des ventes ajustée (EBIT), Henkel s'attend toujours à une hausse par rapport à l'année précédente, à environ 18 %. Les trois secteurs d'activité devraient contribuer à cette évolution positive. Henkel confirme également que la croissance du résultat ajusté par action préférentielle devrait être comprise entre 3 et 6 %.

Développement des ventes et du résultat au troisième trimestre 2018

Atteignant 5 037 millions d'EUR, les ventes du troisième trimestre 2018 ont progressé nominalement de 1.1 % par rapport au même trimestre de l'année précédente. Organiquement, c'est-à-dire après ajustement des effets liés aux opérations de change et aux acquisitions/désinvestissements, Henkel a enregistré une bonne croissance de 2,7 %. Les acquisitions et les désinvestissements ont contribué à hauteur de 1,6 %. Les effets de change ont eu un impact négatif sur le chiffre d’affaires à hauteur de -3,2 %.

Adhesive Technologies a enregistré une forte croissance organique de ses ventes, de 3,8 %. Beauty Care a enregistré une croissance organique de 0,5 %. Laundry & Home Care a enregistré une bonne croissance organique, à hauteur de 2,5 %.

Les marchés émergents ont à nouveau réalisé une contribution à la croissance organique du Groupe supérieure à la moyenne, avec une très forte augmentation des ventes de 6,8 %. Les marchés matures sont quant à eux pratiquement stables par rapport au même trimestre de l’année dernière et enregistrent une évolution organique des ventes de -0,1 %.

En Europe de l’Ouest les ventes ont légèrement progressé, avec une croissance organique de 0,6 %. L'Europe de l'Est a enregistré une croissance organique des ventes significative, à hauteur de 7,1 %. La région Afrique/Moyen-Orient a atteint une croissance organique des ventes à deux chiffres, 13,1 %. En Amérique du Nord les ventes ont légèrement baissé, de -0,8 %. L’Amérique latine a réalisé une croissance organique à deux chiffres de 11,5 % et dans la région Asie-Pacifique, les ventes ont organiquement progressé de 1,2 %.

Le résultat d'exploitation ajusté (EBIT) a augmenté de 3,3 %. passant de 897 millions d'EUR à 926 millions d'EUR en un an.

La rentabilité des ventes ajustée (EBIT) a progressé de 0,4 point pour atteindre 18,4 %.

Le résultat par action préférentielle après ajustement a augmenté de 2,6 % : il est ainsi passé de 1,54 EUR au troisième trimestre 2017 à 1,58 EUR au troisième trimestre 2018.

S’établissant à 6,6 %, le rapport du fonds de roulement net et des ventes a dépassé le niveau du troisième trimestre 2017 (5,6 %).

Développement des secteurs d'activité

Le secteur d'activité Adhesive Technologies a réalisé une solide croissance organique des ventes de 3,8 % au cours du troisième trimestre. En valeur nominale, les ventes sont restées stables par rapport à celles du même trimestre l'an dernier, atteignant 2 373 millions d'EUR. Le résultat d'exploitation ajusté a augmenté de 2,7 % à 466 millions d'EUR. La rentabilité des ventes ajustée a enregistré une très forte hausse de 0,5 point pour atteindre 19,6 %.

Le secteur d'activité Beauty Care a lui aussi progressé, avec une croissance organique des ventes de 0,5 %. En valeur nominale les ventes ont augmenté de 5,5 %, atteignant 993 millions d'EUR. Le résultat d'exploitation ajusté a augmenté de 6,7 % à 182 millions d'EUR. S’établissant à 18,3 %, la rentabilité des ventes ajustée a progressé de 0,2 point.

Le secteur d'activité Laundry & Home Care a généré une bonne croissance organique des ventes de 2,5 % au troisième trimestre. En valeur nominale, les ventes ont augmenté de 0,3 % pour atteindre 1 641 millions d'EUR. À 294 millions d'euros, le résultat opérationnel ajusté est au niveau du troisième trimestre 2017. À 17,9 %, la rentabilité des ventes ajustée n’a pas évolué, elle est restée stable par rapport au même trimestre de l’an passé.

Bonnes performances commerciales au cours des neuf premiers mois de 2018

Au cours des neuf premiers mois de 2018, Henkel a généré 15 015 millions d’EUR de ventes. Organiquement, c'est-à-dire après ajustement des effets liés aux opérations de change et aux acquisitions/désinvestissements, Henkel a enregistré une bonne croissance de 2,4 %. Les effets de change ont eu un impact négatif sur le chiffre d’affaires à hauteur de -6,0 %.

Le résultat d'exploitation ajusté a augmenté de 1,3 %, passant de 2 660 millions d’EUR à 2 694 millions d'EUR.

La rentabilité des ventes ajustée a enregistré une évolution positive, passant de 17,6 % à 17,9 %.

Le résultat par action préférentielle après ajustement a augmenté de 2,0 %, passant de 4,50 EUR à 4,59 EUR.

Au cours des neuf premiers mois de 2018, le secteur d'activité Adhesive Technologies a réalisé une très forte croissance organique des ventes de 4,6 %. La rentabilité des ventes ajustée a progressé pour s’établir à 18,9 %.

Des difficultés de livraison en Amérique du Nord ont eu un effet négatif sur les performances des secteurs des biens de grande consommation. Le secteur d'activité Beauty Care a vu ses ventes organiques légèrement baisser de -1,2 % par rapport au même trimestre de l’année précédente. La rentabilité des ventes ajustée a progressé pour s’établir à 17,7 %. Le secteur d'activité Laundry & Home Care a réalisé une bonne croissance organique des ventes de 1,6 %. La rentabilité des ventes ajustée a enregistré une très forte hausse, s'établissant à 18,1 %.

Au 30 septembre 2018, la position financière nette de Henkel s'établissait à -3 248 millions d'EUR (31 décembre 2017 : -3 225 millions d'EUR).

* Après ajustement des produits et des dépenses exceptionnels ainsi que des dépenses pour restructuration.

Ce communiqué de presse en français est une traduction de la version originale.

Ce document contient des prévisions fondées sur les estimations et suppositions établies par la direction d’entreprise de Henkel AG & Co. KGaA. Les prévisions sont caractérisées par l’emploi de termes tels que attendre, avoir l’intention, planning, prédiction, supposer, croire, estimer, anticiper, prévoir, etc. De telles affirmations ne doivent pas être conçues comme une quelconque garantie que ces prévisions vont se réaliser. La performance et les résultats futurs effectivement réalisés par Henkel AG & Co. KGaA et ses filiales comportent de nombreux risques et incertitudes et peuvent par conséquent diverger sensiblement des prévisions initiales. Nombre de ces facteurs échappent au contrôle direct de Henkel et ne peuvent être évalués avec précision à l’avance, à commencer par l’environnement économique futur, et les actions des concurrents et d’autres acteurs impliqués sur les marchés. Henkel n’a pas l’intention de mettre à jour les prévisions et ne le fera jamais.

Résultats financiers Q3/2018 (Cover)